Особенности работы ИП с НДС

| Оцените бизнес идею: |

Налог на добавленную стоимость (НДС) по праву считается самым сложным в плане бухгалтерии платежом в государственный бюджет. Неудивительно, что для предпринимателя более предпочтительными выглядят различные варианты, позволяющие законно избежать его уплаты и связанной с ним отчётности. Однако нередки ситуации, когда для ИП становится выгоднее всё-таки быть плательщиком НДС. Чтобы взвесить все за и против, не будет лишним разобраться в тонкостях этого налога.

Что такое НДС и кто его платит

Суть НДС состоит в том, что он взимается при продаже большинства товаров и услуг, реализуемых на территории страны. И платят его, соответственно, все, кто их покупает. Но рядовой потребитель не обращает внимания на НДС, поскольку он уже автоматически включён в цену товаров. А вот субъектам коммерческой деятельности приходится повозиться с учётом этого налога.

Объектом налогообложения становится разница между себестоимостью товара или услуги и той ценой, по которой их приобретает конечный потребитель или очередной промежуточный покупатель в цепочке по пути к нему.

Например, некое предприятие произвело единицу товара и потратило на это 200 рублей, а отгружает её за 300 рублей. Получившаяся разница в 100 рублей и есть та налоговая база, с которой взимается НДС.

Поскольку НДС удерживается при каждой продаже, включая промежуточные, платить его приходится всем субъектам экономических отношений: государственным организациям, компаниям крупного и малого бизнеса и т. д. Закупается ли товар для перепродажи, сырьё на переработку, бумага для принтера или канцелярские скрепки для офисных нужд, если цена реализации включает НДС, это отражается в бухгалтерских документах продавца и покупателя.

Не платят НДС и не включают в выставляемые контрагентам счета только малые и средние предприятия и предприниматели, освобождённые от него на законном основании.

Наглядно представить, что такое НДС, будет легче тем, кто хотя бы раз побывал в Евросоюзе и воспользовался там функцией Tax Free. Смысл её в том, что при соблюдении ряда условий гражданам стран, не входящих в ЕС, возмещается часть расходов на купленные ими на территории Единой Европы и вывозимые за её пределы товары. Эти деньги, которые возвращают иностранцам, и есть европейский аналог российского НДС, автоматически включённый в цену каждой покупки.

Видео: экономическая суть НДС

Плюсы и минусы работы с НДС

Для индивидуального предпринимателя на первый план выходят недостатки работы с налогом, количество которых явно преобладает над преимуществами. При уплате НДС у ИП возникают такие проблемы:

- потребность в двух методах ведения налогового учёта: считать налог на доходы физических лиц (НДФЛ) по кассовому методу, а НДС — по отгрузкам;

- значительное усложнение учёта — проще нанять бухгалтера или хотя бы привлечь его на условиях аутсорсинга, в то время как без НДС с отчётностью можно справляться и своими силами;

- за редким исключением ИП, наряду с НДС, платит ещё до двух видов налогов — НДФЛ и в некоторых случаях налог на имущество, а при ином раскладе ограничился бы одним;

- более высокие ставки налогообложения: НДФЛ — 13% от дохода, НДС (18 или 10% от налоговой базы) и налог на имущество (2% кадастровой стоимости недвижимости, если та задействована в его коммерческой деятельности) при альтернативах в виде 6% от дохода, 15% разницы между доходами и расходами или фиксированных сумм;

- обязанность подавать декларации по НДС каждый квартал (иногда и ежемесячно), когда по всем другим видам уплачиваемых ИП налогов достаточно делать это раз в год, а в ряде случаев и вовсе не отчитываться, только плати вовремя и сполна.

Из плюсов следует назвать два:

- возможность вернуть НДС, уплаченный при приобретении товаров и услуг для нужд своей предпринимательской деятельности;

- поскольку тезис «кто не платит НДС, тот не имеет права на его возврат» распространяется не только на предпринимателей, крупные клиенты, являющиеся его плательщиками, заинтересованы приобретать товары и услуги у поставщиков, которые тоже платят НДС, что даёт ИП, работающему с этим налогом, конкурентное преимущество.

Может ли ИП работать с НДС

Если предприниматель применяет общую систему налогообложения (ОСНО), он не просто может, а обязан платить НДС и нести все прочие вытекающие из этого обязательства: сдавать положенную отчётность, выставлять счета с НДС, оформлять счета-фактуры и т. п.

А вот при популярной у ИП «упрощёнке» (УСН), вся прелесть которой как раз в освобождении от НДС, ситуация не столь однозначная. Но в особых случаях предприниматели на УСН тоже платят НДС.

Что такое счёт-фактура

Счёт-фактуру в России оформляет поставщик товара или услуги, являющийся плательщиком НДС. Этот бухгалтерский документ служит подтверждением фактической отгрузки продукции и основным подтверждением при учёте названного налога. Требования к нему и образец зафиксированы в НК РФ. А при проверке пакета, предъявляемого для возврата НДС, налоговики уделяют ему больше всего внимания.

Поставщики обязаны оформлять счёт-фактуру на аванс или предоплату по сделке. И если они не выполнят это требование закона в течение пяти дней после поступления денег, у фискальных органов возникнут к ним неприятные вопросы.

Распространённое утверждение, будто счёт-фактура и просто счёт — это одно и то же, ошибочно. Счёт-фактура оформляется только по сделкам с НДС, а счёт выставляется для оплаты любых товаров или услуг.

Подтверждением фактической отгрузки материальных ценностей служит накладная. Но к ней законодательные требования менее строги, допустимо составить её и в произвольной форме.

Бизнесмены, которые НДС не платят, для подтверждения отгрузки товара или оказания услуг используют акты оказания услуг, а применительно к работам, товарам или объектам — приёма-сдачи или приёма-передачи.

Ставки НДС и сроки его уплаты для ИП

Стандартная ставка НДС в России равна 18%.

В размере 10% налог взимается при продаже отдельных наименований детских товаров:

- одежды и обуви;

- кроваток и матрацев;

- колясок;

- подгузников, включая импортные;

- других указанных категорий.

По ставке 10% платят НДС предприниматели, реализующие продукты:

- мясо, птицу, рыбу и продукты её переработки, морепродукты;

- яйца, произведённые в фермерских хозяйствах;

- крупы и зерновые;

- макаронные изделия;

- молочную продукцию;

- овощи;

- хлебобулочные изделия;

- специальное и детское питание.

Льготная ставка 10% распространяется также на учебную и научную литературу, печатную продукцию (кроме той, которая содержит эротику), изделия и препараты медицинского назначения.

Отечественные бизнесмены, поставляющие свою продукцию за границу, имеют право на возмещение НДС, уплаченного при приобретении сырья и материалов, которые использовали для её изготовления.

НДС уплачивается по итогам квартала из расчёта по одной трети полагающейся суммы ежемесячно. Так, если по завершении периода с января по март налог, который ИП должен перечислить в бюджет равен 90 тысяч рублей, с него причитается по 30 тысяч в апреле, мае и июне. Оплату нужно производить до 25 числа каждого следующего месяца, если эта дата выпадает на выходной — до следующего рабочего дня включительно.

Как рассчитать НДС

Чтобы определить сумму НДС к уплате, придётся вооружиться калькулятором или специализированной бухгалтерской программой. Произвести расчёты в уме вряд ли получится.

Проще всего, если известна сумма, от которой надо посчитать НДС. Достаточно только умножить её на ставку налога (10 или 18%), а результат разделить на сто.

Если же в итоге требуется получить сумму с учётом НДС, можно поступить ещё проще — умножить исходный показатель на 1,1 или 1,18 в зависимости от ставки налога.

Например, если мы планируем продавать за 400 рублей товар, себестоимость которого составила 300 рублей, а НДС он облагается по ставке 18%, нам нужно умножить цену реализации на 1,18. Итого получаем цену продажи с учётом НДС — 472 рубля.

Когда требуется рассчитать НДС, уже включённый в цену, задача решается другим способом.

Для этого используются такие формулы (С — сумма с учётом НДС):

- НДС = С / 1,18 * 0,18 — для ставки 18%.

- НДС = С / 1,10 * 0,10 — для ставки 10%.

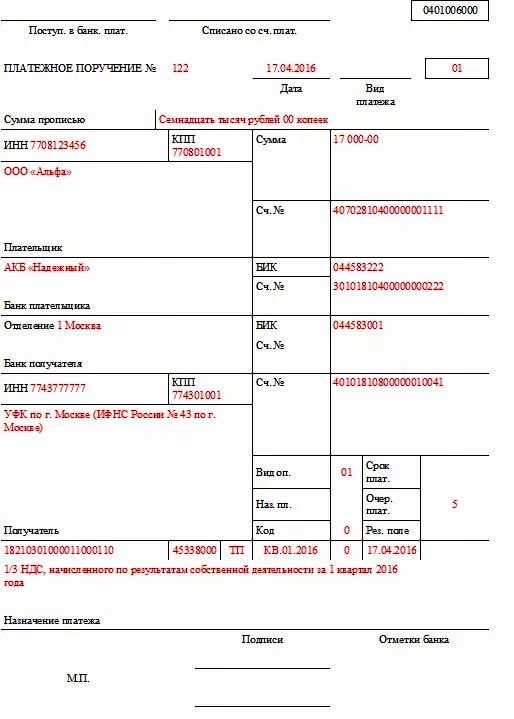

Как заплатить НДС

Для перечисления НДС предприниматель или его бухгалтер должен заполнить платёжное поручение. Ключевым реквизитом, используемым в этом документе, служит код бюджетной квалификации (КБК). Он одинаков для ИП и предприятий, но разнится в зависимости от обстоятельств приобретения товаров или услуги.

Если сделка совершена в РФ, используются такие КБК:

- обязательный платёж — 182 1 03 1 000 01 1000 110;

- пени — 182 1 03 01000 01 2100 110;

- штраф — 182 1 03 01000 01 3000 110.

При ввозе товара из стран, входящих в Таможенный союз (ТС):

- обязательный платёж — 182 1 04 01000 01 1000 110;

- пени — 182 1 04 01000 01 2100 110;

- штраф — 182 1 04 01000 01 3000 110.

При импорте из государств, не состоящих в ТС:

- обязательный платёж — 153 1 04 01000 01 1000 110;

- пени — 153 1 04 01000 01 2100 110;

- штраф — 153 1 04 01000 01 3000 110.

Отчётность ИП с НДС и без него

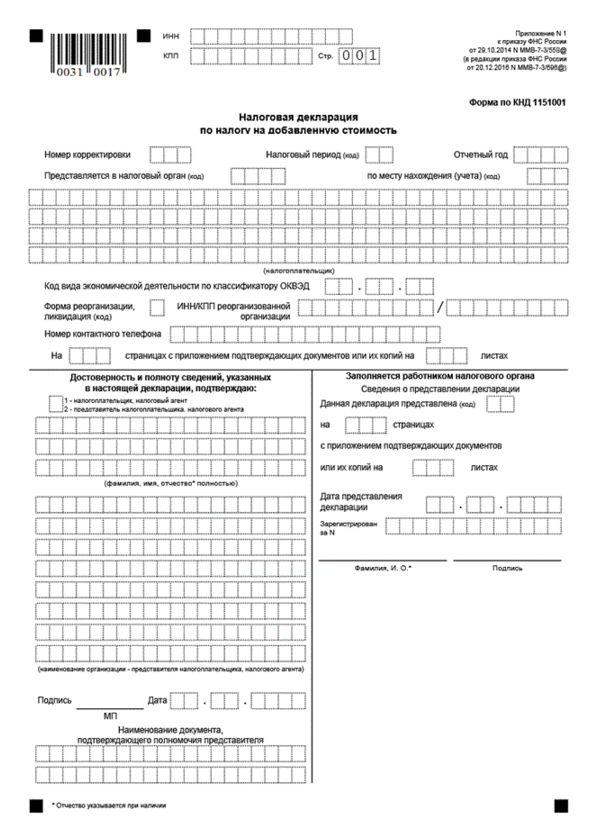

Декларацию по НДС предприниматели подают ежеквартально. Крайним сроком считается 25 число первого месяца следующего квартала.

ИП на общей системе налогообложения являются плательщиками этого налога по умолчанию. Все остальные должны отчитываться только за тот квартал, в котором у них возникла обязанность уплатить НДС. В остальное время их обязательства по налоговой отчётности ограничиваются ежегодной или ежеквартальной подачей декларации по налогу, который предусматривает применяемая или система налогообложения.

ИП на патентной системе вообще не отчитываются перед ИФНС, их обязательства ограничены своевременной оплатой стоимости патента.

Освобождение от НДС и утрата права на эту льготу

Основания для освобождения предпринимателя от НДС предусмотрены в ст. 145 Налогового кодекса РФ. Чтобы воспользоваться этим правом, ИП должен одновременно удовлетворять пяти условиям:

- Прошло больше трёх месяцев с момента регистрации предпринимателя.

- Суммарная выручка от проданных им товаров и услуг за три месяца до начала применения освобождения не превысила 2 млн руб. без учёта НДС.

- ИП не реализует подакцизную продукцию.

- Бизнесмен не является резидентом «Сколково» (этот статус и так освобождает от НДС).

- До первого месяца освобождения ИП восстановил НДС, на который уже получил вычет, по сделкам приобретения товаров, сырья, материалов, планируемых к использованию уже после начала применения льготы.

Право на освобождение от НДС утрачивается, если ИП:

- занялся реализацией подакцизного товара;

- его выручка за последние три месяца превысила 2 млн руб.

Чтобы использовать эту возможность, предпринимателю достаточно подать в свою налоговую инспекцию такой пакет документов:

- уведомление установленной формы;

- выписку из книги учёта доходов и расходов и хозяйственных операций;

- выписку из книги продаж.

Все предприниматели освобождаются от уплаты НДС и отчётности по нему при осуществлении отдельных операций из исчерпывающего перечня, прописанного в ст. 149 НК РФ. Туда вошли, в частности, реализация товаров медицинского назначения из утверждённого федеральным Правительством списка, медицинских услуг, операции займа.

Чтобы понять, имеет ли предприниматель право на льготу по НДС, следует внимательно изучить нормы налогового законодательства

Особенности работы с НДС при разных системах налогообложения

Отсутствие обязательств по уплате НДС считается краеугольным камнем всех применяемых индивидуальными предпринимателями систем налогообложения, кроме общей.

Однако если ИП ввозит в Россию товар, приобретённый за границей, обязанность уплачивать по нему НДС и подавать соответствующую отчётность возникает автоматически.

При ввозе в РФ купленных за границей товара платить НДС обязаны все ИП независимо от системы налогообложения

Для ИП на упрощённой системе налогообложения предусмотрены такие ситуации, в которых они должны платить НДС:

- При покупке товаров у нерезидентов РФ на территории страны.

- При аренде или приобретении государственного имущества.

- При посредничестве в реализации товаров и услуг нерезидентом.

- При иных вариантах выполнения функций посредника, работе по агентскому договору или на условиях комиссии.

Видео: работа с НДС у предпринимателей на УСН

Другие аспекты работы ИП с НДС

Для полноты картины не будет лишним ответить на несколько вопросов, которыми нередко задаются предприниматели.

Может ли ИП работать одновременно с НДС и без него

Таких вариантов немного:

- ИП на ОСНО является плательщиком НДС, но по ряду операций освобождён от его уплаты в соответствии со ст. 149 НК РФ.

- предприниматель, применяющий любую иную систему, ввозит в Россию купленный за границей товар (таможенный НДС).

- ИП на УСН в случаях, перечисленных в предыдущем разделе.

Иные способы усидеть на двух стульях законом не предусмотрены. Но для случаев, когда ИП хочет получить преимущества применения УСН или другой системы, за исключением общей, и не терять клиентов, заинтересованных в контрагентах, которые платят НДС, есть одна маленькая хитрость. Закон не запрещает быть одновременно предпринимателем и учредителем ООО. Пользуясь этой лазейкой, ИП проводят сделки с такими клиентами через фирму, являющуюся плательщиком НДС. Никакого криминала в этом нет.

Может ли ИП вернуть НДС

У бизнесмена есть возможность получить назад деньги, уплаченные в качестве НДС.

В силу того, что НДС является косвенным налогом, возможны варианты, когда у предпринимателя накопился по нему налоговый кредит, сумма которого превышает его собственные обязательства перед бюджетом. Такие ситуации возникают, например, после приобретения крупной партии сырья или товара из расчёта на несколько месяцев вперёд, транспортных средств, дорогостоящего оборудования и т. п.

Налоговым кредитом называется сумма налога, которую ИП или другой субъект экономической деятельности вправе использовать как взаимозачёт вместо будущих перечислений в бюджет или получить от государства в виде возмещения в денежной форме.

Есть ещё одна ситуация, в которой появляется право на возмещение НДС. Если предприниматель поставил товар за границу, возмещению подлежит весь этот налог, уплаченный им при покупке сырья и материалов, которые были использованы при производстве экспортной партии.

В обоих случаях для возврата НДС предприниматель должен передать в налоговую инспекцию заявление о реализации этого своего права и приложить к нему документы, подтверждающие факт уплаты налога и другие обстоятельства, на основании которых рассчитывается подлежащая возмещению сумма.

Например, для возмещения экспортного НДС надо доказать, что товар был отгружен иностранному покупателю, покинул таможенную территорию РФ и благополучно достиг адресата.

Каждый такой пакет документов фискальный орган подвергает тщательной проверке. И если по её результатам окажется, что предприниматель допустил нарушения, вместо ожидаемых денег или скидки по будущим платежам он получит штраф.

Как узнать, является ли ИП плательщиком НДС

Вопрос актуальный в свете одной распространённой практики. Случается, что предприниматель, не являющийся плательщиком НДС, идя навстречу пожеланиям контрагента, оформляет для того счёт-фактуру, в которой отражает сумму этого налога. И если клиент производит оплату в соответствии с таким документом, нарушителями оказываются оба.

ИП, неправомерно оформившему счёт-фактуру, достаточно в положенный срок сполна перевести в бюджет и задекларировать сумму полученного НДС, и взятки с него будут гладки.

Чего не скажешь о второй стороне сделки. Она рискует тем, что нарвётся на штраф, а сумма уплаченного налога зачтена не будет. Трудно не согласиться, что уже только последнее обстоятельство лишает оказанную клиенту «любезность» всякого смысла и превращает её в медвежью услугу.

Законных возможностей обезопасить себя от столь неприятных сюрпризов нет. Сведений о налогах, уплачиваемых субъектом бизнеса, в открытом доступе не найти. А делиться такой информацией, например, по запросу фискальный орган не вправе, потому что это налоговая тайна. Зато сами фискалы всё о налогоплательщиках знают и каждую счёт-фактуру на предъявляемый к вычету НДС тщательно проверяют в том числе и на предмет правомерности оформления.

Восстановление НДС при снятии ИП с учёта

Ситуации, когда необходимо восстановить НДС, возникают только у ИП, работающих на ОСНО и реализующих своё право на возмещение налога. Ведь те, кто применяет другие системы налогообложения, не имеют права на его возврат даже в ситуациях, когда сами оказываются обязаны платить.

Распространённая ситуация: во время активной предпринимательской деятельности ИП приобрёл дорогостоящее имущество, например, автомобиль, и получил возмещение уплаченного при покупке НДС. Затем ликвидировал ИП, а уже после этого машину продал. А вскоре налоговики начинают требовать от него восстановить НДС и предъявляют немаленькую сумму к оплате. Можно обратиться в суд. Но тот в большинстве случаев принимает сторону фискалов.

Более того, даже если бывший ИП машину не продаёт, налоговики настаивают на восстановлении НДС. Мотивируют тем, что теперь она используется в деятельности, которая этим налогом не облагается. Под такой деятельностью они понимают даже частную жизнь, в которой автомобиль находит применение только для личных нужд хозяина.

Во избежание таких сюрпризов Минфин РФ рекомендует плательщикам НДС до государственной регистрации прекращения деятельности ИП реализовать все активы с уплатой причитающихся налогов, уточнить у фискалов, не остался ли чего должен, и, если такие обязательства есть, исполнить их в положенный срок.

Чтобы решить, есть ли смысл связываться с НДС, или лучше воспользоваться имеющимися возможностями, позволяющими о нём не вспоминать, предпринимателям стоит проанализировать свою клиентскую базу и финансовые поступления. И если деньги, которые приносят контрагенты, заинтересованные в сотрудничестве с плательщиком этого налога, компенсируют неудобства, вытекающие из работы с ним, сомнений не останется. При ином раскладе овчинка вряд ли стоит выделки.